知らないと損する⁉お金や税金ニュース Vol.5 ~成年年齢引き下げと相続税・贈与税~

~民法改正~

成年年齢引き下げによる相続税や贈与税の変更点は?

民法改正により、2022年4月1日より成年年齢が20歳から18歳へ引き下げられました。

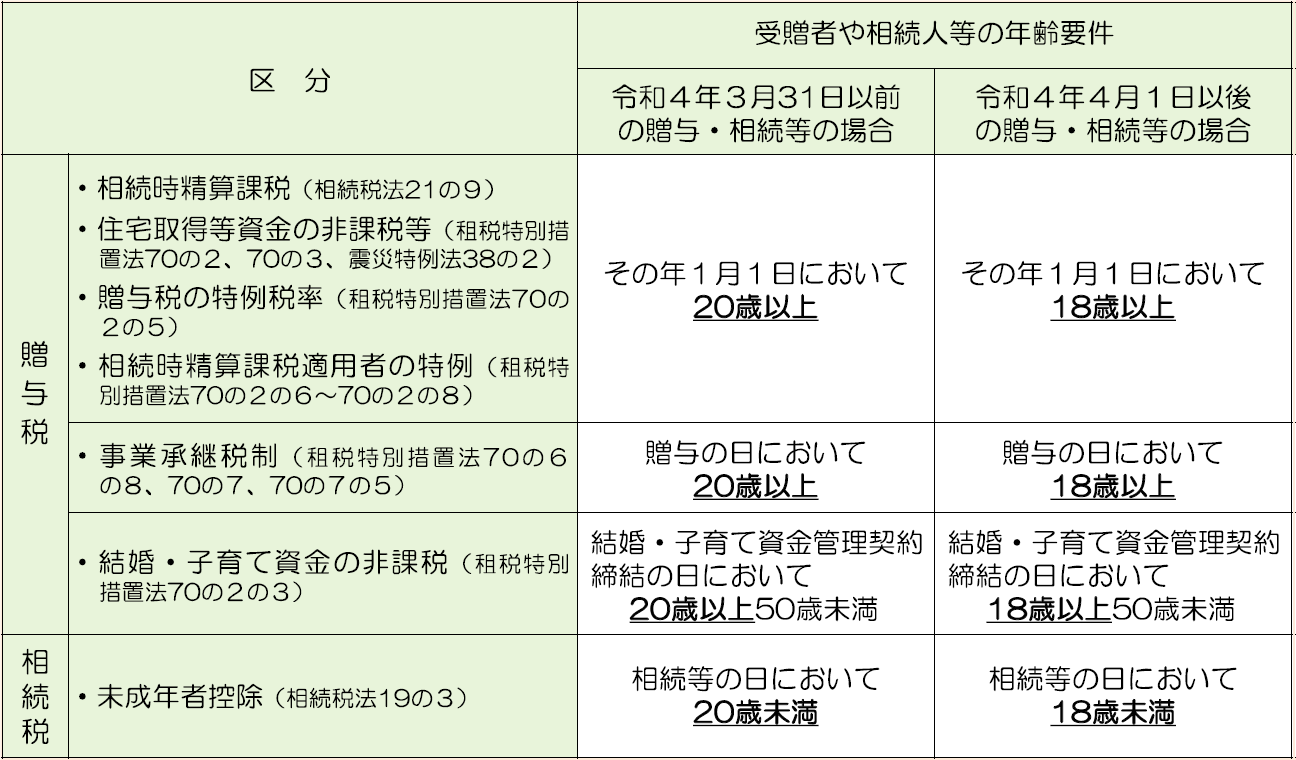

これに伴い、下図のように贈与税や相続税においても一部影響が生じることとなります。

成年年齢が18歳に下がったことで早期に制度適用が可能となるだけでなく、増税につながるケースもあるためご注意ください。

未成年者控除が実質20万円縮小へ

未成年者については教育費などの経済的負担が大きいことから、未成年者が遺産を取得し、相続税を納付する場合には「未成年者控除」を適用できます。

具体的な控除額は「その未成年者が成人するまでの残り年数×10万円」によって算定します。

今回の民法改正によって成年年齢が18歳に引き下げられたことで、2022年4月1日以降の相続については未成年者控除が2年分×10万円=20万円減少し、その分の相続税が増加してしまうのです。

贈与については2年間前倒しで制度適用が可能に

贈与税の暦年贈与では「一般税率」と「特例税率」の2種類が存在し、下表のとおり「特例税率」の方が低く設定されています。

| 基礎控除後の課税価格 | 一般税率 | 特例税率 | ||

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | – | 10% | – |

| 200万円超~300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 300万円超~400万円以下 | 20% | 25万円 | ||

| 400万円超~600万円以下 | 30% | 65万円 | 20% | 30万円 |

| 600万円超~1,000万円以下 | 40% | 125万円 | 30% | 90万円 |

| 1,000万円超~1,500万円以下 | 45% | 175万円 | 40% | 190万円 |

| 1,500万円超~3,000万円以下 | 50% | 250万円 | 45% | 265万円 |

| 3,000万円超~4,500万円以下 | 55% | 400万円 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 | ||

「

特例税率」は成人した子や孫が直系尊属(父母や祖父母)から贈与を受けた場合に適用できるため、今回の成年年齢引き下げにより、2022年4月1日以降の贈与については2年早く「特例税率」を適用できることとなりました。

同様に「相続時精算課税制度」や「住宅取得等資金の非課税制度」、「事業承継税制」についても2年前倒しで適用可能となります。

民法改正による成年年齢引き下げにより、相続税や贈与税の計算においてもいくつかの影響があります。

特に贈与においては前倒しでの適用が可能となる制度もあるため、変更点を正しく理解し、効果的に活用しましょう。

0